Om de doelen uit je ondernemingsplan te vertalen naar concrete maatregelen maken veel corporaties gebruik van complexplannen. Een of meerdere A4-tjes (meestal in gedigitaliseerde vorm) waarop de belangrijkste strategieën en gegevens van een complex beschreven staan. Of je nu via strategisch voorraadbeleid of asset management tot complexplannen komt, een periodieke hold-sell analyse van alle complexen is hierbij een nuttig instrument.

Hold-sell analyse

De hold-sell analyse is een periodieke analyse over de bijdrage van complexen aan de portefeuilledoelen. Oftewel: de gewenste woningvoorraad zoals je die voor de toekomst hebt vastgesteld en een analyse van de bijdrage van elk individueel complex om die doelstellingen te bereiken. Periodiek kun je bijvoorbeeld als jaarlijks beschouwen of, als je in een minder dynamische markt zit, tweejaarlijks.

Hoofdkeuze

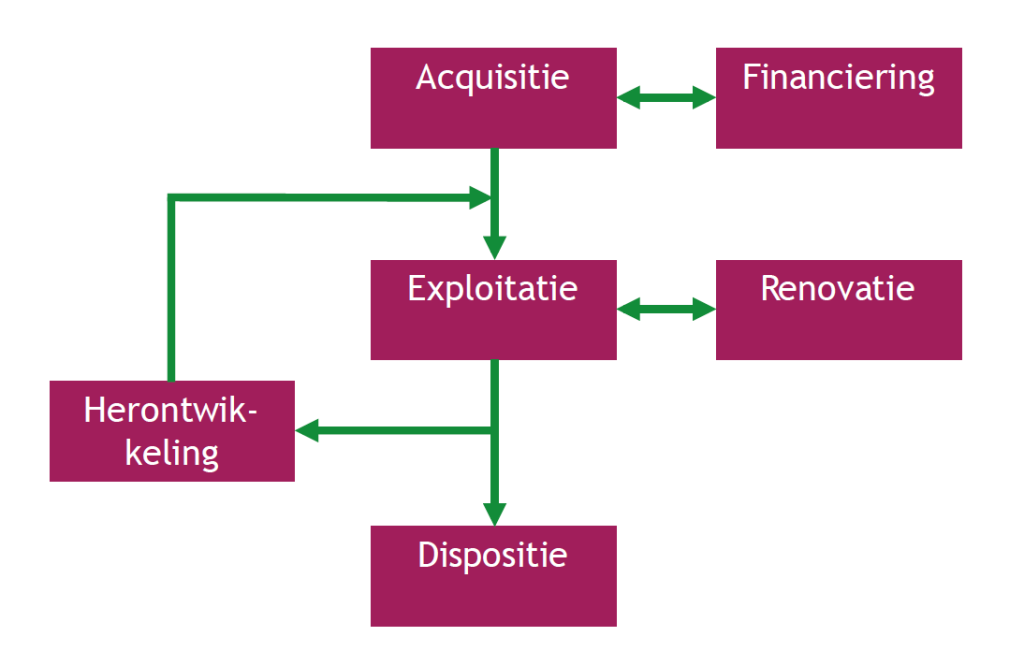

Je evalueert bij een hold-sell analyse altijd zowel de maatschappelijke als de financiële doelen. De hoofdkeuze die je aan de hand van deze analyse maakt is of je het complex wil doorexploiteren of renoveren, herontwikkelen of het complex wilt afstoten (zie figuur 1).

Figuur 1

Financieel en maatschappelijk rendement

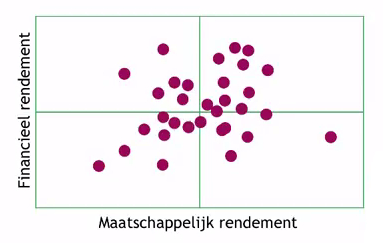

Bij de hold-sell analyse kun je zowel het financieel rendement als het maatschappelijk rendement meenemen door het tegen elkaar af te zetten. Een vrij grove manier van analyseren is dat je zou kunnen bepalen dat je van alle complexen die in het kwadrant linksonder vallen (dus laag scoren op zowel het maatschappelijk als financieel rendement, zie figuur 2) serieus moet overwegen of je die niet op een andere manier in de markt wilt zetten of eventueel wil afstoten.

Figuur 2

Hold-sell analyse en het driekamermodel

Een andere manier om naar de hold-sell analyse te kijken is gebaseerd op het driekamermodel en de strikte scheiding van rollen die daarin zit. In de vastgoedkamer van het driekamermodel wordt hier op een sterk financiële manier gekeken naar de hold-sell beslissing. Hierbij volg je de volgende stappen:

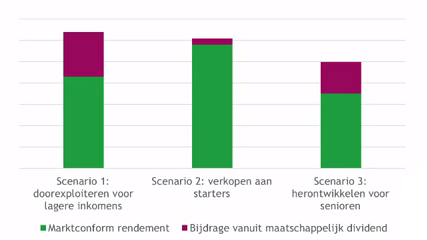

- De eerste stap is het ontwikkelen van verschillende scenario’s. Als voorbeeld gebruiken we hier een complex van 20 woningen (zie figuur 3):

- Scenario 1 is dat we de 20 woningen gaan exploiteren voor de lagere inkomens met de lage huren die daarbij horen.

- Scenario 2 is dat we de 20 woningen doorverkopen aan starters.

- Scenario 3 is herontwikkeling van de woningen en dan vervolgens aan senioren verhuren.

- Vervolgens analyseer je het financiële rendement dat per scenario haalbaar is in een marktconforme situatie. Dit is in figuur 3 weergegeven met de groene staven. Hieruit is op te maken dat scenario 2 financieel het meest voordelige lijkt.

- Vervolgens bekijk je welk deel van je maatschappelijk budget je vanuit de maatschappelijke kamer zou willen besteden aan elke scenario. Dit is in figuur 3 weergegeven met de paarse staven. Hieruit is op te maken dat de maatschappelijke kamer in dit voorbeeld het meeste budget over heeft voor scenario 1.

- Tot slot bekijk je welk scenario de grootste opbrengst heeft (door de opbrengst vanuit de markt en het maatschappelijke budget bij elkaar op te tellen). In een ideale situatie zou de asset manager bij een corporatie dit scenario kiezen. In het voorbeeld van figuur 3 is dat scenario 1.

Figuur 3